L’irrésistible baisse des taux d’intérêt réels

Article publié le 16/01/2016

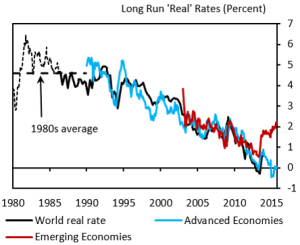

Le graphique suivant est tiré d’un des derniers articles publiés par le site Vox-EU en date du 15 janvier 2015. Il est écrit par deux jeunes économistes de la Banque d’Angleterre : Łukasz Rachel et Thomas D. Smith. Leur projet est ambitieux, rien moins que d’expliquer les raisons de cette baisse.

Le raisonnement est très simple (pour les polars, il s’appuie sur le modèle dit IS-LM enseigné dès la seconde année de licence de sciences économiques. En voir ici l’explication par le site Melchior). En gros, le taux d’intérêt corrigé de l’inflation permet d’équilibrer la demande de financement et l’offre de financement. Dit autrement, l’investissement et l’épargne.

Sources: King and Low (2014) ; Consensus Economics ; IMF ; DataStream ; calcul des auteurs.

Pour mémoire pour la France, le taux d’intérêt à 10 ans sur emprunt d’Etat est de l’ordre de 0,8% et le chiffre qui vient de tomber sur l’inflation en 2015 est de 0%. Soit un taux réel de 0,8%.

Si le taux réel baisse, c’est que des facteurs à la baisse de l’investissement désiré se cumulent avec des facteurs qui au contraire poussent à la hausse de l’épargne désirée. L’équilibre se peut se faire que si le taux d’intérêt réel s’ajuste à la baisse, permettant à l’épargne de se placer au niveau effectif de l’investissement.

Côté épargne, ils identifient et chiffrent :

- Le vieillissement de la population des pays développés entraîne une hausse du flux d’épargne,

- L’inégalité croissante des revenus est un second facteur à la hausse de l’épargne, les « riches », pour faire simple, épargnant plus que les « pauvres ».

Côté investissement :

- La baisse du prix de l’investissement, qui permet aux entreprises d’investir avec la même efficacité, mais en dépensant moins,

- Le retrait des dépenses d’infrastructure par les Etats et d’une manière générale de la dépense publique d’investissement.

- Enfin, une baisse moins rapide du cout du capital par rapport au taux sans risque, signifiant donc un moindre appétit d’investissement pour les entreprises, ce qui est à relier avec le premier point plus haut.

Tous chiffrages faits, le petit modèle leur permet de montrer graphiquement qu’au final la part de l’investissement (et donc de l’épargne) dans le PIB n’a pas bougé, mais que ceci n’a pu se faire qu’avec une chute violente du taux d’intérêt. On est complètement dans la logique décrite par Lawrence Summers quand il parle de stagnation séculaire, un sujet sur lequel Situations s’est déjà étendu. Voir :

Du prix des ordinateurs à la stagnation séculaire, 10 oct. 2015