Faut-il craindre l’autofinancement ?

Article publié le 10/11/2015

Il était courant jusqu’à récemment de reprocher aux entreprises françaises de distribuer « trop » de dividendes, et ainsi de pénaliser l’investissement et l’emploi. On entend aujourd’hui un autre discours, chez Patrick Artus par exemple : les entreprises françaises pratiqueraient à l’excès l’autofinancement. Publié initialement dans Option Finance, oct. 2015.

Les économistes ne sont jamais contents. Il était courant jusqu’à récemment de reprocher aux entreprises françaises de distribuer « trop » de dividendes, et ainsi de pénaliser l’investissement et l’emploi, oubliant au passage que le dividende reçu est majoritairement réinvesti, même si ce n’est pas dans la même entreprise. On entend aujourd’hui un autre discours : les entreprises françaises pratiqueraient à l’excès l’autofinancement. Ce discours contredit un peu le précédent, puisqu’une bonne façon de réduire l’autofinancement est de distribuer des dividendes. Mais qu’importe ! Le reproche est cette fois que les entreprises auraient des objectifs de profit excessifs et donc des distributions de salaire insuffisantes ou des prix facturés trop élevés. Elles se reposeraient à l’excès sur le financement interne et négligeraient les marchés financiers ou bancaires. Et pire que tout, nous dit par exemple Patrick Artus, l’épargne des ménages n’aurait plus d’occasion de se placer auprès des entreprises et en serait réduite à financer les déficits publics – qu’il faudrait en quelque sorte remercier.

Le reproche est d’ordre macroéconomique, mais est-il pertinent pour le directeur financier en charge de gérer le financement de l’entreprise ?

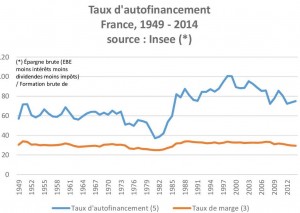

Les faits d’abord. Selon l’INSEE, les entreprises françaises financent leurs investissements à hauteur de 75% à 80% (graphique). Ce taux est en retrait des chiffres connus au tournant des années 2000 – ils dépassaient les 100% –, mais nettement supérieur à ce qui avait prévalu tout au long des Trente glorieuses (de l’ordre de 60%), une période où pourtant les marchés financiers étaient moins développés qu’aujourd’hui. C’est cet écart qui interpelle.

Rappelons alors les deux modes de financement de l’entreprise : par dette ou par fonds propres. Le financement par fonds propres est assuré de deux façons : soit l’actionnaire laisse l’argent dans l’entreprise (autofinancement) en limitant son dividende, soit il injecte de nouveaux fonds. En pratique, le directeur financier a une hiérarchie simple en tête : fonds propres autofinancés en premier ; puis dette si cela ne suffit pas ; et en dernier ressort fonds propres externes des actionnaires.

Pourquoi cet ordre ? Si on se place du côté de l’entreprise, en raison d’un triple avantage de l’autofinancement. Il évite les couts d’intermédiation et sécurise le financement au cas où les banques ou les marchés financiers se dérobent. Mais aussi, on l’oublie trop, ce qu’on peut appeler les coûts de gouvernance : demander un crédit nécessite en général un accord du conseil d’administration, et non des actionnaires ni le plus souvent des créanciers en place. Mais cela suppose de justifier le bien-fondé de l’investissement auprès des futurs créanciers. Demander des fonds à ses actionnaires est plus difficile encore, parce qu’il soumet les décisions des dirigeants à l’aval de leurs actionnaires. L’autofinancement est plus commode : il laisse toute marge de manœuvre au dirigeant ou tout au plus à son conseil.

Si on se place du côté de l’actionnaire à présent, un dividende important n’est pas en général le signe qu’il souhaite assécher l’entreprise par mépris du long-terme. Il peut souhaiter aussi porter un regard sur les projets du dirigeant et donc ne pas laisser trop de fonds à sa discrétion. De la même façon, un financement par dette est pour lui la garantie qu’un regard externe est porté sur l’investissement. Quand l’actionnaire investit beaucoup dans la gouvernance de la société qu’il détient, il est inutile pour lui de demander du dividende pour le réinjecter ensuite, en dehors du cout fiscal de l’opération. Dans le cas inverse, le dividende, ou encore un autofinancement réduit, agit comme un substitut de gouvernance.

Quoi qu’il en soit, la méfiance des économistes n’est pas de mise. En pratique, le mode de financement – fonds propres ou dette, interne ou externe – joue assez peu sur la marche des affaires et le montant de l’investissement. On voit mal les entreprises, par souhait d’autofinancement, réduire les salaires ou monter leurs prix pour dégager plus de profit. Si elles en avaient la capacité, elles l’auraient déjà fait, autofinancement ou pas ! De même, si les projets d’investissement sont moins nombreux et la croissance plus lente, l’autofinancement s’accroit, à comportement de distribution inchangé. C’était l’inverse dans la période des Trente glorieuses. Il y aurait donc, dans ce procès fait aux entreprises, confusion entre l’effet, à savoir le taux d’autofinancement, et la cause, c’est-à-dire le manque de croissance ou une exigence de contrôle par les actionnaires renforcée.